- 政策解讀

- 經濟發展

- 社會發展

- 減貧救災

- 法治中國

- 天下人物

- 發展報告

- 項目中心

2012上半年黃金影響因素分析

關鍵詞: 黃金 因素 歐洲 倫敦 世元財經

|

|

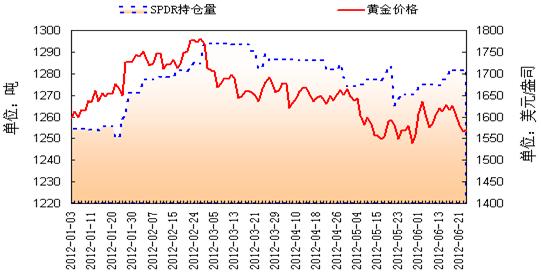

1.6. 全球最大黃金ETF基金(SPDR Gold Trust)持倉量

2012年年初全球最大的黃金ETF基金(SPDR Gold Trust)的持倉量,隨著金價的逐步上揚,也是逐漸水漲船高,一路走高,其倉位更是在金價上半年達到峰值后,也相應達到上半年的峰值1293.68噸。然而,盡管金價在2月底開始大幅下挫,但是作為長線投資的SPDR基金卻并沒有立即大幅消減倉位,而是選擇緩慢調降倉位的方式來應對黃金價格的下跌。此外,5月初以及6月中下旬黃金的持續下跌,也沒有使SPDR基金減倉,相反使其逆市加倉,該基金認為1500美元/盎司附近的價格為合適的長線布局時機,繼續維持相應的高位。從全球最大的黃金ETF基金的倉位變動情況來看,長線布局的基金依舊非常看好黃金的長期投資價值。

圖表3:2012年上半年倫敦現貨黃金價格與ETF基金SPDR Gold Trust持倉量的對照圖

數據來源:Kitco、世元研究中心

1.7. CFTC頭寸的變化對黃金價格的影響

根據美國商品期貨交易委員會(CFTC)所公布的各大交易商頭寸的變化情況來看,空頭的增加或者多頭的減少,都預示著后市整體方向為空,反之則反。2012年上半年黃金價格整體上呈現先揚后抑的格局,各大主要期貨和期權交易商頭寸的變化也與金價的波動有著一定的關聯,在今年上半年期間,以套保為主的生產商,其空頭頭寸一直保持持續減少的態勢,而以投機為主的貨幣型管理基金,則是在2月底黃金價格大跌的時候,大幅消減多頭頭寸,加劇了金價的下跌,為后市金價的中期“熊途”奠定了基礎。根據CFTC今年6月底所公布的頭寸來看,對于生產商,不但其空頭頭寸一直呈現下跌的趨勢,其凈多頭頭寸也有逐步下跌的跡象,而貨幣型管理基金的多頭在上半年大幅減倉后,近期有了些許抬頭的跡象,其它可報告類的套利頭寸在上半年整體上呈現下跌的走勢,說明市場投資者的參與意愿有所下降,也在一定程度上影響了金價的持續走低。

1.8. 美元指數的影響

作為以美元計價的黃金價格,其走勢與美元指數的走勢有天然的負相關性,2012年上半年,美元指數與黃金價格的負相關性達到?-0.79。在今年年初,黃金價格與美元指數保持著短暫的同漲之后,隨即便回歸到其負相關性中。在美國經濟復蘇起色不大,歐元區經濟備受債務危機摧殘,新興經濟體增長乏力的背景下,美元指數備受市場的青睞,一路上揚。而隨著美元指數的階段性走強,黃金價格在觸及年內高點1790.5美元/盎司后便進入階段性的下行通道,開始萎靡不振,尤其是在美元指數突破整理平臺,展開另一輪攻勢之后,金價跌勢更是一發不可收拾,開始進入加速下跌階段,再一次試探1520-1530附近的支撐。

圖表4

數據來源:大智慧、世元研究中心